※このページはプロモーションを含みます

この記事は12分で読めます

今回は「新NISA(つみたて投資枠)を始めたいけど、どの銘柄を買えばいいのかわからない…」という方に向けて、おすすめ銘柄や選び方の基準、購入前の注意点をご紹介します。

※2024年にスタートした新NISAをどこで始めるべきかお悩みの方は、【証券会社10社を比較解説!】新NISAおすすめ証券会社—金融機関変更方法も紹介もあわせてご覧ください。

初心者でもわかる!つみたて投資枠おすすめ銘柄の選び方

目次

新NISA(つみたて投資枠)は長期・積立・分散に適した、初心者が投資を始めるのにおすすめの制度です。長期でコツコツ投資していくものだからこそ、将来的な値下がりリスクが少ない銘柄を選びたいものです。

では、つみたて投資枠で運用する銘柄(投資信託)は、どのように選べばよいのでしょうか。

おすすめは次の4つの基準を満たす銘柄を選ぶことです。

つみたて投資枠銘柄選びの4大ポイント

合わせてこちらもチェック!

おすすめの選び方4大ポイントを満たす、全世界に分散投資するインデックスファンドから、純資産総額が大きい(15億円以上)ファンドを選出し、そのうちコスト(信託報酬)が安いつみたて投資枠の銘柄をランキングにまとめました。

信託報酬が低い分、リターンを高められる期待も高くなります。

| 順位 | ファンド名 運用会社 |

信託報酬 (年率・ 税込) |

純資産 総額 |

|---|---|---|---|

|

eMAXIS Slim 全世界株式(オール・カントリー) 三菱UFJアセットマネジメント |

0.05775% | 29,029.32 億円 |

| 日本を含む全世界の株式に投資する銘柄で、MSCIオール・カントリー・ワールド・インデックス(配当込み、円換算ベース)への連動を目指します。人気のeMAXIS Slimシリーズの代表銘柄。1年騰落率+47.04%(2024年3月27日時点)。なお、本銘柄を買うなら保有残高の0.0175%(年率)のポイント還元が毎月もらえるSBI証券がお得です。 | |||

|

eMAXIS Slim 全世界株式(除く日本) 三菱UFJアセットマネジメント |

0.05775% | 4,506.31 億円 |

| 日本を除く全世界の株式に投資する銘柄で、MSCIオール・カントリー・ワールド・インデックス(除く日本、配当込み、円換算ベー ス)への連動を目指します。信託報酬を引き下げた人気のeMAXIS Slimシリーズの1本です。1年騰落率+46.96%(2024年3月27日時点)。なお、本銘柄を買うなら保有残高の0.0175%(年率)のポイント還元が毎月もらえるSBI証券がお得です。 | |||

|

eMAXIS Slim 全世界株式(3地域均等型) 三菱UFJアセットマネジメント |

0.05775% | 134.94 億円 |

| 全世界を3地域に分け、均等に投資する銘柄で東証株価指数(TOPIX)(配当込み)、MSCIコクサイ・インデックス(配当込み、円換算ベース)、MSCIエマージング・マーケット・インデックス(配当込み、円換算ベース)への連動を目指します。1年騰落率+40.37%(2024年3月27日時点)。なお、本銘柄を買うなら保有残高の0.0175%(年率)のポイント還元が毎月もらえるSBI証券がお得です。 | |||

| 4 | SBI・V・全世界株式インデックス・ファンド(SBI・V・全世界株式) SBIアセットマネジメント |

0.0638% | 398.30 億円 |

| 5 | SBI・全世界株式インデックス・ファンド(雪だるま(全世界株式)) SBIアセットマネジメント |

0.0682% | 1,894.68 億円 |

| 6 | たわらノーロード 全世界株式 アセットマネジメントOne |

0.1133% | 276.63 億円 |

| 7 | Smart-i Select全世界株式インデックス りそなアセットマネジメント |

0.1144% | 30.18 億円 |

| 8 | <購入・換金手数料なし>ニッセイ世界株式ファンド(GDP型バスケット) ニッセイアセットマネジメント |

0.1144% | 20.95 億円 |

| 9 | 楽天・全世界株式インデックス・ファンド(楽天VT) 楽天投信投資顧問 |

0.1320% | 4,549.71 億円 |

| 10 | 楽天・インデックス・バランス・ファンド(株式重視型)(楽天インデックスバランス(株式重視型)) 楽天投信投資顧問 |

0.1320% | 408.19 億円 |

上記のおすすめ銘柄がすべて買える金融機関はSBI証券とauカブコム証券です。

| 購入 手数料 |

最低 積立金額 |

積立 頻度 |

取扱 銘柄数 |

|---|---|---|---|

| 0円 | 100円~ | 毎日/毎週/毎月 | 224本 |

【SBI証券おすすめのポイント】

|

|||

| 購入 手数料 |

最低 積立金額 |

積立頻度 | 取扱 銘柄数 |

|---|---|---|---|

| 0円 | 100円~ | 毎月 | 220本 |

【auカブコム証券おすすめのポイント】

|

|||

全世界にバランスよく投資&パフォーマンスの高さに定評

「全世界」という名前のとおり、日本を含む全世界の株式へ海外ETF(上場投資信託)を通じて投資する銘柄。

全世界の株式市場の動向を表す指数のFTSEグローバル・オールキャップ・インデックス(円換算ベース)の動きに連動するよう運用されています。

投資信託の規模も着実に増え続け、口コミで多くの人に広まっているため、新NISA(つみたて投資枠)を始める初心者の方に最も有力な選択肢となりえる銘柄です。

【取扱販売会社】

業界最低水準の運用コストを目指し続ける銘柄

日本を含む先進国と新興国の株式等へ投資する銘柄。たくさんの商品バリエーションがあり、人気が高い「eMAXIS Slim」シリーズの代表的な1本です。信託報酬が低く、パフォーマンスも良いのが支持を集める理由です。

MSCIオール・カントリー・ワールド・インデックス(配当込み、円換算ベース)という全世界49カ国の株式指数に連動するよう運用されています。

雪だるま(全世界株式)と同様に全世界株式型で高いパフォーマンスを誇りますが、その違いは銘柄の中身。雪だるま(全世界株式)と違いeMAXIS Slim 全世界株式(オール・カントリー)には小型株が含まれておらず、大型・中型株へ投資しています。ファンドの規模も順調に拡大、それに伴い信託報酬も引下げられており、初心者がチャレンジしやすい銘柄といえます。

【取扱販売会社】

合わせてこちらもチェック!

安定を求め日本、先進国、新興国にバランスよく投資

日本を含む先進国と新興国の株式等に投資している銘柄。投資割合は国内株式、先進国株式、新興国株式にそれぞれ33.3%と、3地域に均一に投資しながら安定成長を見込んでいます。

組み入れが流動的な銘柄が多い中で、3地域の配分割合を崩さないことがこの銘柄の特徴と言えます。

運用については、TOPIXなど3つの各対象資産の指数を均等比率で組み合わせた合成ベンチマークに連動するよう設計されています。

投資地域が3地域で、その割合が固定されており、今後の成長が望める新興国への配分が厚くなっています。国内、先進国と並んで新興国にも期待し、積極的に運用したい人におすすめの銘柄です。

【取扱販売会社】

全世界に投資しながら、新興国の成長にも期待

日本国内と、日本を除く先進国、新興国の株式等に分散投資を行う銘柄。GDP型バスケットというとおり、投資割合はそれらの名目GDP(国内総生産)総額の比率に基づいて決定。各国のGDPを盛り合わせたこの銘柄1本で世界の株式へ投資できます。

参考とする指数は、TOPIX(東証株価指数)、MSCIコクサイ・インデックス(日本を除く先進国株価指数)、MSCIエマージング・マーケット・インデックス(新興国株価指数)の3つ。

雪だるま(全世界株式)との違いは、新興国の割合が高めで成長の享受が期待できます。組入比率は毎年見直され、ポートフォリオのリバランス(見直し)もお任せできるので、運用に手間をかけたくない人におすすめの銘柄です。

【取扱販売会社】

合わせてこちらもチェック!

世界最大の運用会社バンガード社のETFで世界中に投資

ETFの「バンガード・トータル・ワールド・ストックETF」を通じて全世界の株式市場の時価総額の98%以上を占める銘柄に投資する銘柄です。バンガード社は世界最大の運用会社かつローコストリーダーとして知られています。

親ファンドへの投資を通じて、大型株~小型株までを網羅する全世界の株式市場の動向を表す株価指数である、FTSEグローバル・オールキャップ・インデックスに連動するよう運用されています。

雪だるま(全世界株式)と比べると米国への投資比率が高くなっており、米国経済の恩恵を享受できますので、全世界に投資する中でも特に米国の成長に期待したい人に向いている銘柄です。

【取扱販売会社】

初心者の方からは特に、「銘柄そのものがよく分からない」、また「あまり手をかけなくても大丈夫な銘柄が良いな」という声が聞かれます。そんな方はバランス型のファンド(銘柄)を選んでみてはいかがでしょうか。

バランス型とはその名のとおり、1つの資産(株式や債券など)だけに偏らず、複数の資産に投資する投資信託のこと。国内外株式と国内外債券の組合せや、国内外のREITを加えたものなどバラエティに富んでいます。地域も国内だけ、米国だけではなくグローバルに投資するものが多くあります。

全世界株式型と比較すると信託報酬は高めですが、最近は投資家のニーズを組んで信託報酬を低めに設定している銘柄も増えてきています。

基本的に銘柄の運用方針と、ファンドマネージャーに任せておけばOKですので、初心者やほったらかしておきたい人に向いていると言われています。

【取扱販売会社】

合わせてこちらもチェック!

上記のおすすめ銘柄がすべて買える金融機関は下記のとおりです。

| 金融機関 | 商品本数 | 最低積立 金額 |

積立頻度の種類 | ポイントサービス等 |

|---|---|---|---|---|

| SBI証券 口座開設 |

◎ 224本 |

◎ 100円~ |

◎ 毎月、毎週、毎日(毎営業日) |

◎ 月間保有残高、及びポイントの種類に応じて0.01~0.25%のポイントが貯まる |

| 楽天証券 口座開設 |

◎ 222本 |

◎ 100円~ |

○ 毎月、毎日 (毎営業日) |

○ 月末時点残高が初めて基準に達した場合10~500ポイント貯まる |

| 松井証券 口座開設 |

◎ 224本 |

◎ 100円~ |

○ 毎月、毎日 (毎営業日) |

○ 月間保有残高に応じて最大1%のポイントが貯まる |

| auカブコム証券 口座開設 |

◎ 220本 |

◎ 100円~ |

△ 毎月 |

○ 月間保有残高に応じてポイントが貯まる |

| マネックス証券 口座開設 |

○ 219本 |

◎ 100円~ |

○ 毎月、毎日 (毎営業日) |

○ 月間保有残高に応じて最大0.08%のポイントが貯まる |

参照:各金融機関公式サイト(2024年3月28日時点)

合わせてこちらもチェック!

各金融機関について詳しく知りたい方は、下記をご覧ください。

金融機関によって、購入できるつみたて投資枠の銘柄は異なります。

新NISA口座を開設できる金融機関は500を超えますが、そのうちFP飯田さんがおすすめする銘柄全てを購入できる金融機関は、下記の5社などです。

各社の特徴をまとめましたので金融機関選びの参考にしてください。

| 購入 手数料 |

最低 積立金額 |

積立頻度 | 取扱 銘柄数 |

|---|---|---|---|

| 0円 | 100円~ | 毎日/毎週/毎月 | 224本 |

【SBI証券おすすめのポイント】

|

|||

| 購入 手数料 |

最低 積立金額 |

積立頻度 | 取扱 銘柄数 |

|---|---|---|---|

| 0円 | 100円~ | 毎日/毎月 | 222本 |

【楽天証券おすすめのポイント】

|

|||

合わせてこちらもチェック!

| 購入 手数料 |

最低 積立金額 |

積立頻度 | 取扱 銘柄数 |

|---|---|---|---|

| 0円 | 100円~ | 毎日/毎月 | 224本 |

【松井証券おすすめのポイント】

|

|||

| 購入 手数料 |

最低 積立金額 |

積立頻度 | 取扱 銘柄数 |

|---|---|---|---|

| 0円 | 100円~ | 毎月 | 220本 |

【auカブコム証券おすすめのポイント】

|

|||

| 購入 手数料 |

最低 積立金額 |

積立頻度 | 取扱 銘柄数 |

|---|---|---|---|

| 0円 | 100円~ | 毎日/毎月 | 219本 |

【マネックス証券おすすめのポイント】

|

|||

合わせてこちらもチェック!

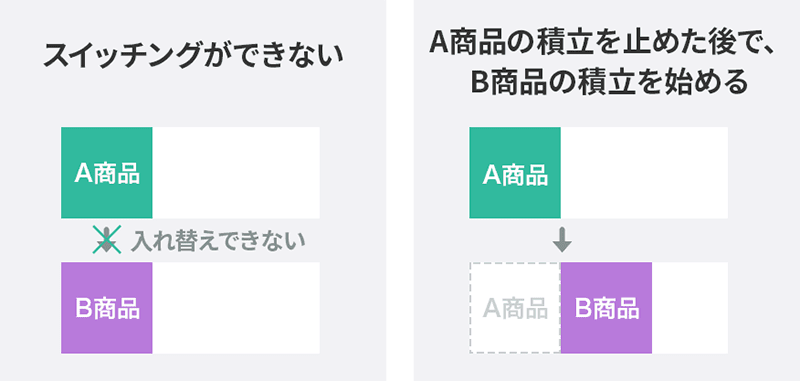

投資信託を選ぶ際に注意したいのは「つみたて投資枠では銘柄の変更に一定の制限がある」ということです。

つみたて投資枠では、iDeCo(イデコ)などでは許されている「スイッチング」(投資信託の入れ替え)ができません。

例えば、これまで積み立ててきたA商品をそのまま別のB商品に入れ替えることはできないんです。

つみたて投資枠の非課税枠の範囲内で、A商品の積立を止めた後で、B商品の積立を始めるといった形で銘柄を変更することは可能です。

しかし、A商品で使った非課税枠は積立を止めても戻ることはありませんので、残った非課税枠内でB商品の積立を始めることになります。

なお、つみたて投資枠の商品は非課税で持ち続けられることが最大のメリットですので、むやみに売却して買い替えることはその複利効果を逃してしまうことになり、あまりおすすめはできません。

だからこそ、つみたて投資枠では最初にどんな銘柄を選ぶかが重要になってきます。

合わせてこちらもチェック!

つみたて投資枠銘柄選びの4大ポイントを改めて整理すると、①全世界に分散投資された、②インデックスファンドで、③信託報酬が低く、④純資産総額が大きい、この条件を満たす銘柄を選ぶのがおすすめです。

ここからはその理由をそれぞれ詳しく見ていきましょう。

失敗しないつみたて投資枠の選び方を知りたい人は必見です。

投資先のおすすめは「全世界」に投資する銘柄を選択することです。

投資信託の中には、日本にだけ、アメリカにだけ、というふうに特定の国にだけ投資するものがあります。そのような投資信託だと、その国の経済・社会・政治などの情勢に依存してしまい、投資信託の基準価額にも大きな影響を受けることがあるんです。

例えば、アメリカに投資した場合を考えてみましょう。

今、アメリカのマーケットは過去最高とも言われている状況です。その分、今は投資した以上に大きな利益が出ていますが、もしマーケットの状況や景気が悪くなったりすると、タイミングによっては大きなマイナスになってしまう可能性もあります。

そこで、1つの国だけにとらわれず、全世界の複数の国に分散して投資をすることで、値下がりリスクを分散し、安定した運用を行うことができるようになります。

このような理由から考えると、全世界の株式に投資する銘柄や、全世界の株式・債券・不動産などに投資するバランス型ファンドといった、「全世界に分散投資している銘柄」を選ぶのがおすすめといえます。

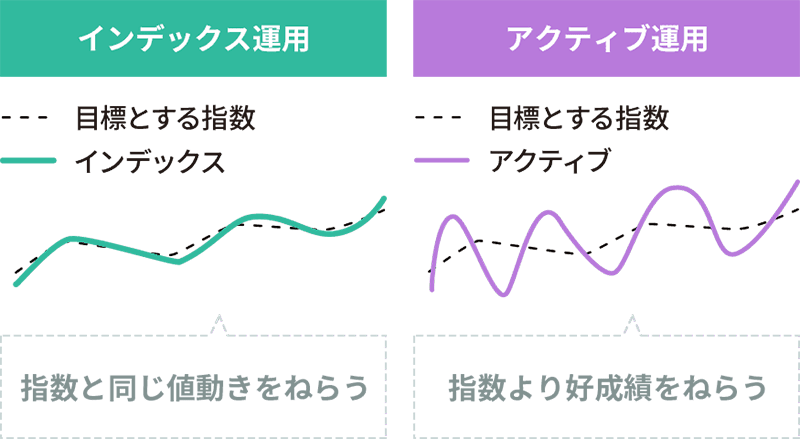

続いて運用方法で大事なのは「インデックス運用」のファンド(銘柄)を選ぶことです。

そもそも投資信託の運用方法には「インデックス運用」(「パッシブ運用」とも呼びます)と「アクティブ運用」があります。

| インデックス 運用 |

アクティブ 運用 |

|

|---|---|---|

| 特徴 | 市場のベンチマーク(指数)に連動する代表銘柄を組み入れ、平均的なパフォーマンスを目指す | 運用のプロが独自に銘柄を組み入れ、市場のベンチマークを上回るパフォーマンスを目指す |

| メリット | 運用コストが低い | 市場のベンチマークを上回るパフォーマンスが期待できる |

| デメリット | 市場平均に左右される | 運用コストが高い |

インデックス運用とは、日経平均株価やTOPIX(東証株価指数)といった、投資のベンチマーク(基準)となる「指数(インデックス)」と連動して動く運用のことです。値動きが小さくなる傾向にありますので、“控えめな運用スタイル”と言えるかもしれません。

一方、アクティブ運用とは、その指数より値上がりするよう積極的に運用することを指します。まさに“アクティブに動く運用”というわけです。

インデックス運用のファンドとアクティブ運用のファンドでは、リターン(ざっくり言うと「もうけ」のことです)でどれくらい差が出るのでしょうか?

「SPIVA 日本スコアカード」(2020年末時点)という第三者機関がまとめたデータをもとに、勝率を比べてみました。

| 全ての 日本株ファンド |

グローバル株式 ファンド |

|

|---|---|---|

| 1年 | 44.26% | 52.42% |

| 3年 | 60.98% | 66.67% |

| 5年 | 53.22% | 86.55% |

| 10年 | 66.80% | 92.70% |

「全ての日本株ファンド」の場合、44%~66%の間なので、2つのファンドは拮抗しているといえますね。

一方、世界の株式に投資する「グローバル株式ファンド」の場合は最大92%と、その差は歴然。インデックスファンドがアクティブファンドを圧倒しているんです。

つまり勝率の高いインデックスファンドに絞って投資するのが賢い選択だということです。

合わせてこちらもチェック!

信託報酬(運用管理費用)とは、ファンド(銘柄)の運用にかかる費用です。ファンドによって年率コストが異なります。信託報酬はファンドを保有している間ずっとかかるコストですので、ファンドを選ぶ際には信託報酬は低い方がおすすめです。

特にインデックスファンドは、市場のベンチマークに連動するように設計されているため、同じカテゴリー(全世界株式など)内のインデックスファンド同士では、パフォーマンスに大きな差が付くことはありません。だからこそ、コストの大小による影響が大きくなりやすいといえます。

日々のコストとして差し引かれる信託報酬は低い方が運用を続けるのに有利です。

純資産総額とはファンド(銘柄)の規模の大きさのこと。純資産総額が大きいほど投資家の支持を得て購入が増えていますので、継続した運用が見込めます。

反対に、純資産総額が小さすぎると運用にコストをかけられず、当初の運用予定期間の前に繰上償還され、運用が途中で打ち切られてしまう可能性があります。繰上償還の目安は一般的に10億~30億円と言われています。

純資産総額が小さすぎない銘柄を選ぶのがおすすめです。

なお、販売を開始したばかりの銘柄は当然、純資産総額がまだ小さいので、大きさだけでなく増減の推移をみて、安定的に増えているかどうかを確認してください。

合わせてこちらもチェック!

つみたて投資枠は何本買えばいいの?

「全世界インデックスファンド」を1本買いましょう

初心者の方には、投資信託の組み合わせを考えるよりもまず1本を買って始めてみることをおすすめします。

選び方は、①全世界に分散投資された、②インデックスファンドで、③信託報酬が低く、④純資産総額が大きい、この4つの条件を満たす銘柄から選んでおけばOKです。

利回りの高い投資信託を買いたいんだけど?

利回りが高い銘柄は、リスクも相応に高くなります

高い利回りには、それ相応のリスクが付きものです。大きく値上がりすることがある反面、大きく値下がりすることもあり得るのが利回りが高い銘柄の落とし穴です。

つみたて投資枠は長期投資を前提にした制度なので、そのような値動きの激しいファンドはもともとラインアップされていません。

非課税枠を十分活用して、節税しながらコツコツと複利効果を積み上げていくことが、つみたて投資枠の他にはないメリットです。大きく儲けを狙うより、安定投資で着実に利益を築いていきましょう。

いざ、NISAを始めよう!と思っても、数ある金融機関の中からどこを選べばよいか迷いますよね。そこで、多くの人に支持されている金融機関を、独自のサービスやおすすめ情報と併せてご紹介します。

SBI証券

松井証券

auカブコム証券

楽天証券

\ この記事をシェアしよう /

新NISA(つみたて投資枠)おすすめ銘柄ファンドランキング&口座 初心者でもわかる選び方【2024年3月版】

・当サイトの掲載情報は執筆者の見解であり、あくまでも参考情報の提供を目的としたものです。

最終的な投資決定は、各取扱金融機関のサイト・配布物にてご確認いただき、ご自身の判断でなさるようお願い致します。

・当サイトの掲載情報は、信頼できると判断した情報源から入手した資料作成基準日における情報を基に作成しておりますが、当該情報の正確性を保証するものではありません。また、将来的な予想が含まれている場合がありますが、成果を示唆あるいは保証するものではありません。

・当サイトは、掲載情報の利用に関連して発生した一切の損害について何らの責任も負いません。

・当サイトの掲載情報は、各国の著作権法、各種条約およびその他の法律で保護されております。

・当サイトへのリンクは原則として自由ですが、掲載情報を営利目的で使用(複製、改変、アップロード、掲示、送信、頒布、ライセンス、販売、出版等)する事は禁止します。