※このページはプロモーションを含みます

この記事は5分で読めます

NISAやつみたてNISA(積立NISA)を始めたいけれど、どちらが良いのかよくわからない人に向け、NISAとつみたてNISAの違いを解説します。

また、初心者におすすめなのはつみたてNISAです。この記事では、つみたてNISAでおすすめの金融機関や銘柄も紹介しますので参考にしてください。

※2024年にスタートした新NISAをどこで始めるべきかお悩みの方は、【証券会社10社を比較解説!】新NISAおすすめ証券会社—金融機関変更方法も紹介もあわせてご覧ください。

目次

NISA(一般NISA)もつみたてNISA(積立NISA)も投資で得た利益に税金がかからないお得な制度です。両者の主な違いは、①非課税になる投資期間、②非課税になる投資枠(金額上限)、③投資できる商品です。

①非課税投資期間は、NISAは5年間、つみたてNISAは20年間。

②非課税投資枠は、NISAは120万円、つみたてNISAは40万円。

③投資対象商品は、NISAは国内外の株式、国内外のETF、株式投資信託など多岐にわたりますが、つみたてNISAでは金融庁が定めた投資信託とETFのみです。

| NISA | つみたてNISA | |

|---|---|---|

| ①非課税投資期間 | 5年間 | 20年間 |

| ②非課税投資枠 | 年間上限120万円(5年間で計600万円) | 年間上限40万円(20年間で計800万円) |

| ③投資対象商品 | 個別株式・投資信託・ETF | 投資信託・ETF |

| ④投資方法 | 一括投資・積立投資 | 積立投資 |

| ⑤投資可能期間 | 2023年まで | 2037年まで |

| ⑥メリット | ・年間の非課税投資枠が大きい ・好きなタイミングで投資できる |

・自動的に買い付け(積立)るため手間がかからない ・ドルコスト平均法で買付単価を平準化できる |

| ⑦デメリット | ・投資対象商品を選ぶ手間がかかる ・他の口座と損益通算できない |

・投資できる投資信託が限られている ・他の口座と損益通算できない |

上表の①非課税投資期間~⑤投資可能期間について、「NISA vs つみたてNISA」の形式でどちらがお得かを説明していきます。さらにNISAとつみたてNISA、それぞれに向く人を解説しますので、ご自身がどちらに当てはまるかなど、参考にしてみてくださいね。

非課税投資期間とは、株や投資信託で得た運用益にかかる20.315%の税金が非課税になる期間のこと。

NISAは5年と短いため、株の売買などで短期的な利益をあげたい人、逆につみたてNISAは20年と長いので教育資金や老後資金を形成したい人に向いています。

特に、投資の基本である「長期・積立・分散」から、初心者には長期で積み立てられるつみたてNISAが適しています。非課税投資期間はつみたてNISAのほうが長く、お得です。

①【非課税投資期間】…つみたてNISAの方が長く、お得

| NISA | つみたてNISA |

|---|---|

| × | ◎ |

非課税投資枠とは、運用益が非課税となる元手の上限額のこと。

NISAの非課税投資枠は年間120万円、5年間の合計は最大600万円。つみたてNISAは年間40万円、20年間で最大で800万円です。

NISAは好きなタイミングでまとまった金額を投資し短期で利益を上げたい人に、つみたてNISAは長期でコツコツ積み立てたい人に向いています。

投資非課税枠の合計はつみたてNISAのほうが大きく、お得といえます。

②【非課税投資枠】…つみたてNISAのほうが大きく、お得

| NISA | つみたてNISA |

|---|---|

| × | ◎ |

NISAで投資可能な商品は個別株式、投資信託、ETF。対してつみたてNISAの対象商品は金融庁が指定した投資信託やETFのみ。

NISAは投資信託だけでなく、個別株にも投資したい人に向いています。つみたてNISAは、金融庁お墨付きの投資信託で安定的に積み立てたい人に向いています。

投資対象商品の比較では、NISAの方が幅広く、自由度が高いといえます。

③【投資対象商品】…NISAの方が幅広く、自由度が高い

| NISA | つみたてNISA |

|---|---|

| ◎ | × |

NISAでは積立投資・一括投資の両方が可能。対して、つみたてNISAは積立投資のみ。

NISAは一括投資ができるため、投資タイミングを自分で判断できる人に向いています。逆につみたてNISAは自動的に毎月積み立てを行うため、投資タイミングを考える必要がなく、ほったらかしで運用したい人に向いています。

また、積立投資はドルコスト平均法という投資手法にもなり、価格が高いときには少なく、低いときには多く購入できるため、平均購入価格を下げられるメリットがあります。

このドルコスト平均法が使える積立投資は、NISA・つみたてNISAともに可能です。

④【投資方法】…ともにドルコスト平均法で購入単価の引き下げが期待できる積立投資が可能

| NISA | つみたてNISA |

|---|---|

| 引き分け | 引き分け |

現状、NISAの投資期間は2023年まで、つみたてNISAは2037年までですが、2024年には新NISAに制度改正され、投資期間が2028年までに、つみたてNISAも同様に2042年まで延長されます。

新NISAへの改正後も、つみたてNISAの方が長く積み立てられるためお得です。

⑤【投資可能期間】…つみたてNISAの方が長く、お得

| NISA | つみたてNISA |

|---|---|

| × | ◎ |

【総合判定】

NISA vs つみたてNISA…

つみたてNISAの方がお得◎(特に初心者)

| NISAが向く人 | つみたてNISAが向く人 |

|---|---|

| ・短期で大きな金額を投資したい人 ・個別株に投資したい人 ・自分で売買のタイミングを判断できる人 |

・長期でコツコツ積み立てたい人 ・投資が初めての人 ・金融庁お墨付きの商品で安定的に運用したい人 |

初心者は少額から投資ができ、商品選びも簡単なつみたてNISAがおすすめです。

NISA、つみたてNISAと同じく、投資で得た利益が非課税になる制度にiDeCo(イデコ、個人型確定拠出年金)があります。iDeCoは、NISAもしくはつみたてNISAと併用することが可能です。

| 利用制度 | NISA | つみたて NISA |

iDeCo |

|---|---|---|---|

| NISA | × | ○ | |

| つみたて NISA |

× | ○ | |

| iDeCo | ○ | ○ |

併用すれば、非課税で投資できる金額がさらに増やせるメリットがあります。

iDeCoは老後資金を準備するための制度であることが、NISAやつみたてNISAとの最大の違いです。そのため最長65歳までと長期間積み立てられますが、反面、原則60歳まで資金を引き出せません。

その分、iDeCoにはNISAやつみたてNISAよりも高い節税効果があります。投資額(掛金)の全額が所得控除の対象になるため、所得税や住民税が安くなります。さらに60歳以降の受取時にも一定額(1500万円)まで非課税という税制優遇があります。

iDeCoの掛金は月5000円~ですので、資金に余裕があればNISAやつみたてNISAとの併用を検討してみても良いでしょう。

合わせてこちらもチェック!

そのほかNISA、つみたてNISA、iDeCoの違いは下表のとおりです。

| NISA | つみたてNISA | iDeCo | |

|---|---|---|---|

| 税制優遇 | ・運用益が非課税 | ・運用益が非課税 | ・運用益が非課税 ・掛金が全額所得控除 ・受取時も一定の控除あり |

| 非課税投資期間 | 最長5年間 | 最長20年間 | 65歳まで(運用は75歳まで) |

| 非課税投資枠 | 120万円/年 | 40万円/年 | 14万4000~81万6000円/年(職業などによる) |

| 投資対象商品 | 株式(国内外)、投資信託、ETF、REIT | 投資信託、ETF(金融庁指定の約200種に限定) | 投資信託、定期預金、保険 |

| 投資方法 | 一括、積立 | 積立 | 積立 |

| 引き出し | いつでも可 | いつでも可 | 原則60歳まで不可 |

ここに来て、iDeCoと併用できる人の条件が広がったのも朗報です。

iDeCoは2022年5月の法改正で、国民年金被保険者などの条件付きで65歳まで加入できるようになりました(従来は60歳まで)。

さらに、企業型確定拠出年金(企業型DC)に加入している会社員も2022年10月以降は条件が緩和され、加入が可能になりました。

このようにiDeCoに加入できる人の範囲が広がっていますので、ご自身があらたに対象になった方なども併用を視野に入れてみてはいかがでしょうか。

合わせてこちらもチェック!

つみたてNISAを始めるには、まず証券会社や銀行などでつみたてNISA口座を開設します。金融機関によってつみたてNISA商品の取扱数が違いますが、ネット証券最大手の楽天証券とSBI証券は選べる商品が多く、口座開設も簡単なため初心者におすすめです。

| 商品本数 | 206本 |

|---|---|

| 最低積立額 | 100円 |

| 積立頻度 | 毎日・毎月 |

楽天証券は、つみたてNISA口座シェア55%を誇る人気の証券会社※。楽天証券のメリットは、楽天カードで積立すると楽天ポイントが貯まること。貯まったポイントを利用して積立もできます。

楽天証券は取扱い銘柄が多く、積立頻度も「毎月」や「毎日」から選べます。

最低積立額も100円からと、無理なく始められます。また、楽天銀行と口座連携(マネーブリッジ)すると普通預金金利が最大年率0.10%に上がる特典も。

楽天証券は選べる銘柄が多く、少額から積立られることからおすすめです。

| 商品本数 | 212本 |

|---|---|

| 最低積立額 | 100円 |

| 積立頻度 | 毎日・毎週・毎月 |

SBI証券はネット証券の中でもトップクラスの口座開設数で、高い支持を得ています。

SBI証券の一番の魅力は三井住友カードでの積立でVポイントとTポイント、もしくはPontaポイント、dポイント、JALのマイルのいずれかがダブルで貯まることです。

積立頻度を「毎日」「毎週」「毎月」から選べて、ボーナス月の積立額も別途設定可能です。

SBI証券では「かんたん積立アプリ」を使って簡単につみたてNISAができるため、初心者にもおすすめです。

つみたてNISAでは、積極的なリターンを求めたい人は全世界株式、安定的に運用したい人はバランスファンドへの投資がおすすめです。

全世界株式の投資信託は、米国株を中心とした世界中の株式に、バランスファンドは国内外の株式や債券などさまざまな国と資産に投資しています。両方とも1本で国際分散投資ができる点が魅力です。

ただし、投資信託は元本が確保されるわけではないためリスクもあることを覚えておきましょう。

つみたてNISAの銘柄選びでは各カテゴリーの中で、投資信託の保有コストである「信託報酬」と、投資元本に対する運用益を表す「リターン(利回り)」を比較します。コストが低く、かつリターンが高いものを選びましょう。

続けて具体的なおすすめ商品を紹介します。

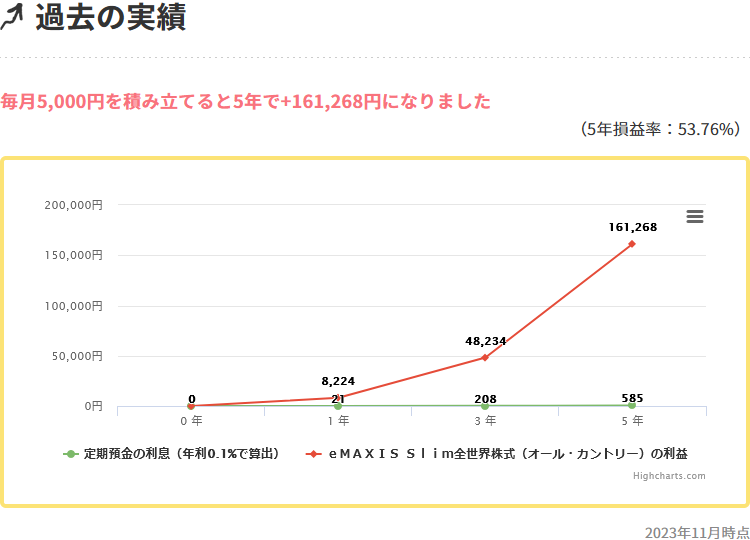

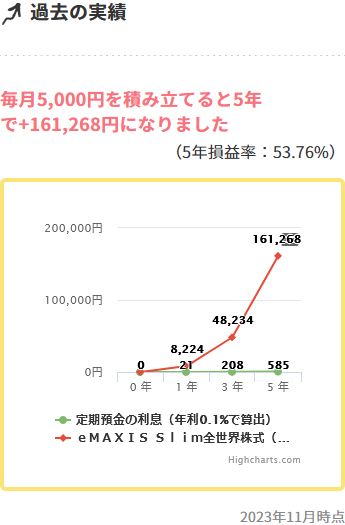

| eMAXIS Slim 全世界株式(オール・カントリー) | 三菱UFJ国際投信 |

|---|---|

| コスト(信託報酬) | 0.05775% |

| リターン(5年積立利回り) | 53.76% |

eMAXIS Slim 全世界株式(オール・カントリー)は、MSCI オール・カントリー・ワールド・インデックスという指数に連動する成果を目指すインデックスファンドです。全世界の株式に国際分散投資しているため、1本でリスク分散しながら運用できます。

運用面では、5年積立利回りも高く、信託報酬も低いため、低コストで高い利益が期待できる銘柄です。楽天証券 、SBI証券のどちらでも購入できます。

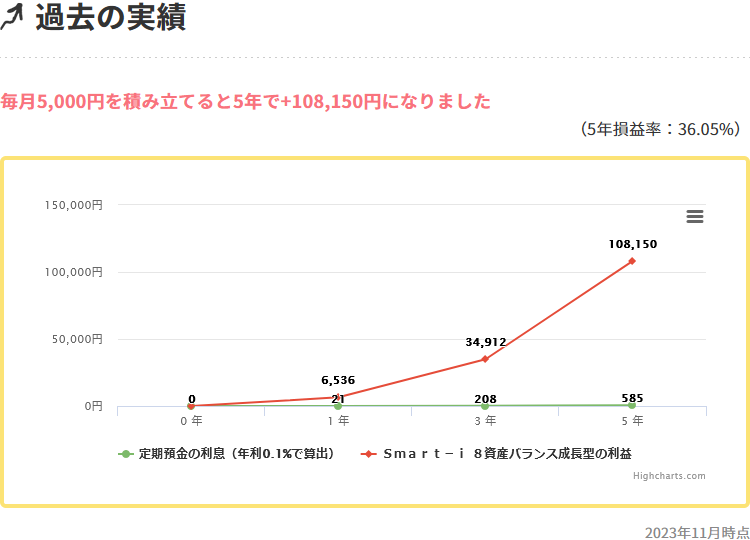

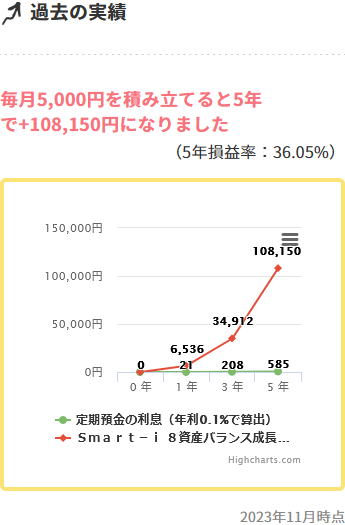

| Smart-i 8資産バランス成長型 | りそなアセットマネジメント |

|---|---|

| コスト(信託報酬) | 0.22000% |

| リターン(5年積立利回り) | 36.05% |

Smart-i 8資産バランス成長型は、世界中の株式や債券、先進国のリートなどで運用するファンドです。

バランスファンドには多様な種類がありますが、不動産投資信託であるリートを組み入れ投資していることから、より分散に優れています。

資産分散型の中では高い利益を期待でき、かつコストが低い点が魅力。このファンドも楽天証券とSBI証券のどちらでも購入できます。

NISAとつみたてNISAはロールオーバーできる?

NISAのみ可能です。

ロールオーバーとは、保有する株式や投資信託などの非課税期間が終わった後に所定の手続きを行うことで、翌年のNISA枠に移すことをいいます。

ロールオーバーはNISAのみ可能です。NISAの非課税期間は5年間ですが、ロールオーバーをして翌年度のNISA枠に移すことで、非課税期間を最大10年に延長できます。

NISA、つみたてNISA、iDeCoは併用できる?

NISAとiDeCoの併用、つみたてNISAとiDeCoの併用が可能です。

NISAとiDeCo、もしくはつみたてNISAとiDeCoであれば併用できますが、NISAとつみたてNISAを同時に行うことはできません。iDeCoも税の優遇があるため、余裕がある人は両方の制度を活用するとよいでしょう。

いざ、NISAを始めよう!と思っても、数ある金融機関の中からどこを選べばよいか迷いますよね。そこで、多くの人に支持されている金融機関を、独自のサービスやおすすめ情報と併せてご紹介します。

SBI証券

松井証券

auカブコム証券

楽天証券

\ この記事をシェアしよう /

NISAとつみたてNISA(積立NISA)の違いは?初心者にはどっちの選択がお得?

・当サイトの掲載情報は執筆者の見解であり、あくまでも参考情報の提供を目的としたものです。

最終的な投資決定は、各取扱金融機関のサイト・配布物にてご確認いただき、ご自身の判断でなさるようお願い致します。

・当サイトの掲載情報は、信頼できると判断した情報源から入手した資料作成基準日における情報を基に作成しておりますが、当該情報の正確性を保証するものではありません。また、将来的な予想が含まれている場合がありますが、成果を示唆あるいは保証するものではありません。

・当サイトは、掲載情報の利用に関連して発生した一切の損害について何らの責任も負いません。

・当サイトの掲載情報は、各国の著作権法、各種条約およびその他の法律で保護されております。

・当サイトへのリンクは原則として自由ですが、掲載情報を営利目的で使用(複製、改変、アップロード、掲示、送信、頒布、ライセンス、販売、出版等)する事は禁止します。