※このページはプロモーションを含みます

この記事は7分で読めます

60歳の受取開始が目前の50代のiDeCo(イデコ)の資産運用はできるだけリスクを低く抑えるべきですが、どのようにリスク管理をすればいいか分からず不安な方も多いかもしれません。そこで今回は、50代のiDeCoでおすすめの銘柄と資産配分を紹介します。

目次

iDeCo(イデコ)では、下表の3種類の商品から自分で好きな投資先を選びます。

| どんな商品を 選べる? |

どんな特徴がある? |

|---|---|

| 預金 | 通常の銀行預金などと同様、お金が減るリスクはほとんどない。ただし、金利は約0.01%~0.02%と雀の涙ほどで、お金をふやすには不向き。 |

| 保険 | 預金と同様、お金が減る可能性は低い分増えるお金は少しだけ。途中解約するとペナルティ(解約控除)が発生し損をするおそれも。 |

| 投資信託 | 人々のお金を元手にファンドマネージャー(お金のプロ)がさまざまな国の株式や債券などに投資する。預金や保険と違い損をする可能性があるものの、大きくお金をふやすことも期待できる。 |

50代はiDeCoのお金の受け取りが目前に近づいてくる頃です。iDeCoでは投資で得た利益に税金がかからないとはいえ、投資には損をする可能性もあります。慎重に投資すべき商品を選択しましょう。

50代では、iDeCo(イデコ)のお金を受け取る時期とご自身の資産全体で考えて積立先を選ぶと良いでしょう。

老後資金が目標の金額まで貯まっていたり、損を極力したくないのであれば、価格変動の大きい株式が投資対象の投資信託の割合を減らし債券型の投資信託の配分を多めにしましょう。

| 投資対象 | 想定される損 | 期待できる利益 | 特徴 |

|---|---|---|---|

| 海外株式 | 大 | 大 | 日本を除く 海外企業に投資 |

| 国内株式 | 中 | 中 | 日本国内の 企業にのみ投資 |

| 海外債券 | 小 | 小 | 日本を除く 諸外国の債券に投資 |

| 国内債券 | 極小 | 極小 | 日本国内の 債券にのみ投資 |

一方、老後資金が目標金額に達していない人や積極的な運用をしたい人は株式ファンドの割合を増やして積立を行いましょう。しかし、株式ファンドの割合が一番多くなるような資産配分はリスクが高すぎるのでおすすめしません。債券型を中心に組み合わせを考えるべきです。

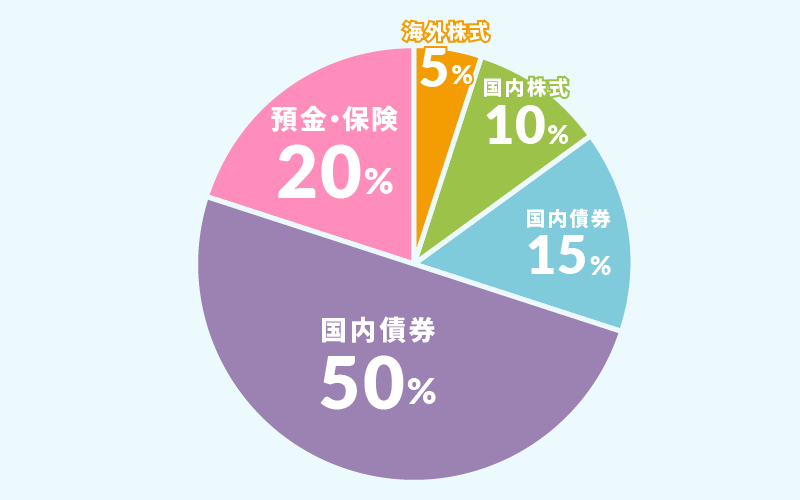

お金のプロであるファイナンシャルプランナーの鈴木靖子さんに50代におすすめの商品配分をお聞きしました。参考にしてくださいね。

お金のプロ

鈴木靖子さん

50代からは積極的に運用したい人でも「資産を守ること」を意識しましょう。投資信託の中でも、比較的リスクの低い国内債券を中心としたポートフォリオ(資産配分)をおすすめします。

また、60歳からiDeCoのお金を受け取ることを見据えて、資産を目減りさせない対策も必要です。iDeCoの資産の一部を預金・保険といった基本的に損をすることがない元本確保型の商品に買い替えておくとよいでしょう。

ただし、どの商品で運用したとしてもiDeCoでは毎月一定の手数料が資産から差し引かれます。そのため、資産の全てをほとんど利益が出ない元本確保型で運用することはおすすめしません。

お金のプロ

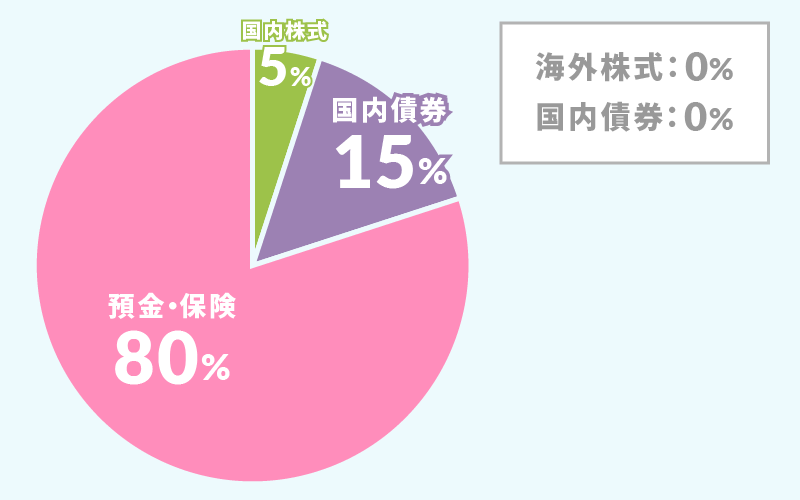

鈴木靖子さん

iDeCoの資金を受け取る時期が迫っている中で、「資産を減らさないこと」を重視した人におすすめの資産配分です。投資信託に積立するとしても、比較的リスクの高い海外株式は避け、リスクの低い国内債券を中心とした運用を心掛けましょう。

ちなみに、60歳以降も引き続き会社員として働く人や国民年金に任意加入する人は、65歳までiDeCoで積立ができます。60代以降の資産運用もこの配分のように大部分は預金・保険などの元本確保型で運用することをおすすめします。このタイミングで価格変動のある投資信託で損をしてしまうと、リカバリーが難しくなるためです。

当サイトの「iDeCo(イデコ)おすすめ金融機関ランキング」の1位~5位の金融機関を対象に、各社のおすすめ銘柄をご紹介します。

こちらもファイナンシャルプランナーの鈴木靖子さんに下記の選定基準をもとに、投資対象別におすすめ銘柄をピックアップしてもらいました。

各投資対象の「インデックスファンド※」を比較し選定

| 投資 対象 |

おすすめ銘柄 | 信託 報酬 |

純資産 総額 |

|---|---|---|---|

| 海外 株式 |

<購入・換金手数料なし> ニッセイ外国株式インデックスファンド |

0.1023 % |

4,743.4 億円 |

| 国内 株式 |

eMAXIS Slim国内株式 (TOPIX) |

0.1430 % |

700.1 億円 |

| 海外 債券 |

eMAXIS Slim先進国債券 インデックス |

0.1540 % |

671.5 億円 |

| 国内 債券 |

eMAXIS Slim国内債券 インデックス |

0.1320 % |

188.3 億円 |

| 全世界 株式 |

SBI・全世界株式インデックス・ ファンド(雪だるま(全世界株式)) |

0.0682 % |

1,035.4 億円 |

| バラ ンス型 |

おすすめなし(債券の配分が多い理想的な銘柄がないため) | ー | ー |

お金のプロ

鈴木靖子さん

魅力的なインデックスファンドが豊富なSBI証券のiDeCo。50代になるとリスクの低い銘柄を選び、資産を守ることが大切です。そんな安定的な運用ができる銘柄の中でも低いコストの銘柄からおすすめ銘柄を選びました。

「eMAXIS Slim国内債券インデックス」なら、リスクの低い国内債券に低コストで投資できるため、資産を目減りさせることなく安定的に運用したい50代におすすめです。

| 投資 対象 |

おすすめ銘柄 | 信託 報酬 |

純資産 総額 |

|---|---|---|---|

| 海外 株式 |

楽天・全米株式インデックス・ファンド(楽天・バンガード・ファンド(全米株式)) | 0.1320 % |

8,689.1 億円 |

| 国内 株式 |

三井住友・DCつみたてNISA・日本株インデックスファンド | 0.1760 % |

863.1 億円 |

| 海外 債券 |

たわらノーロード先進国 債券 |

0.1870 % |

368.4 億円 |

| 国内 債券 |

たわらノーロード国内債券 | 0.1540 % |

227.7 億円 |

| 全世界 株式 |

楽天・全世界株式インデックス・ファンド(楽天・バンガード・ファンド(全世界株式)) | 0.1320 % |

2,763.1 億円 |

| バラ ンス型 |

おすすめ銘柄なし(債券の配分が多い理想的な銘柄がないため) | ー | ー |

お金のプロ

鈴木靖子さん

楽天証券のiDeCoは低コストでパフォーマンスのよい銘柄を選んでいるため、老後のための資産を守りながら運用することを意識したい50代におすすめの銘柄が数多く取りそろえられています。

「たわらノーロード先進国債券」は株式ファンドには劣るものの安定的にその価値を高めており、リスクを抑えつつコツコツ資産を増やしたい50代にはピッタリの銘柄です。

| 投資 対象 |

おすすめ銘柄 | 信託 報酬 |

純資産 総額 |

|---|---|---|---|

| 海外 株式 |

eMAXIS Slim先進国株式 インデックス |

0.0989 % |

4,385.6 億円 |

| 国内 株式 |

One DC国内株式インデックス ファンド |

0.1540 % |

929.1 億円 |

| 海外 債券 |

eMAXIS Slim先進国債券 インデックス |

0.1540 % |

671.5 億円 |

| 国内 債券 |

三菱UFJ国内債券インデックスファンド(確定拠出年金) | 0.1320 % |

524.2 億円 |

| 全世界 株式 |

楽天・全世界株式インデックス・ファンド(楽天・バンガード・ファンド(全世界株式)) | 0.1320 % |

2,763.1 億円 |

| バラ ンス型 |

おすすめ銘柄なし(理想的な資産配分を組めないため) | ー | ー |

お金のプロ

鈴木靖子さん

「eMAXIS Slim」シリーズや「楽天・バンガード・ファンド」シリーズといった低コストが魅力のインデックスファンドを取りそろえる松井証券。

老後に向けて、リスクを抑えながら運用すべき50代には「三菱UFJ国内債券インデックスファンド(確定拠出年金)」がおすすめ。低リスク・低リターンで安定運用が期待できる国内債券ファンドで、信託報酬も同一ジャンルのファンドの中で最安水準です。

| 投資 対象 |

おすすめ銘柄 | 信託 報酬 |

純資産 総額 |

|---|---|---|---|

| 海外 株式 |

eMAXIS Slim米国株式 (S&P500) |

0.0937 % |

19,950.3 億円 |

| 国内 株式 |

One DC国内株式インデックス ファンド |

0.1540 % |

929.1 億円 |

| 海外 債券 |

eMAXIS Slim先進国債券 インデックス |

0.1540 % |

589.7 億円 |

| 国内 債券 |

三菱UFJ国内債券インデックスファンド (確定拠出年金) |

0.1320 % |

503.3 億円 |

| 全世界 株式 |

eMAXIS Slim全世界株式 (オール・カントリー) |

0.1133 % |

10,421.2 億円 |

| バラ ンス型 |

おすすめ銘柄なし(理想的な資産配分を組めないため) | ー | ー |

お金のプロ

鈴木靖子さん

マネックス証券のiDeCoもコストが安いインデックスファンドが豊富。その中でも、信託報酬が年率0.1%台と業界最安水準の銘柄をピックアップしています。パフォーマンスも申し分ないので、老後を意識した安定運用にも適しています。

資産を大きく目減りさせたくないなら、国内債券ファンドの「三菱UFJ国内債券インデックスファンド(確定拠出年金)」を中心に資産配分を決めるとよいでしょう。

| 投資 対象 |

おすすめ銘柄 | 信託 報酬 |

純資産 総額 |

|---|---|---|---|

| 海外 株式 |

SMBC・DCインデックスファンド (MSCIコクサイ) |

0.1023 % |

40.5 億円 |

| 国内 株式 |

SMBC・DCインデックスファンド (日経225) |

0.1540 % |

33.7 億円 |

| 海外 債券 |

取扱なし | ー | ー |

| 国内 債券 |

取扱なし | ー | ー |

| 全世界 株式 |

取扱なし | ー | ー |

| バラ ンス型 |

三井住友・資産最適化 ファンド (1安定重視型) |

0.9680 % |

92.9 億円 |

お金のプロ

鈴木靖子さん

大手銀行のなかでもiDeCoの商品ラインアップが豊富な三井住友銀行のみらいプロジェクト。同じグループの三井住友DSアセットマネジメントが運用する「SMBC・DCインデックスファンド」シリーズなら、国内外の株式に業界最安水準のコストで投資できますよ。

ただし三井住友銀行(みらいプロジェクト)では債券のみに投資するファンドがないので、債券に投資するにはバランスファンドを選ぶ必要がある点には注意しましょう。

おすすめのバランス型ファンドは、同シリーズの中でも安定性を重視して運用される「三井住友・資産最適化ファンド(1安定重視型)」をピックアップ。債券の比率を高めて安定的に運用したい50代にはピッタリです(資産配分…債券76%・株式20%・REIT4%)。

信託報酬は投資信託を持ち続けている間に支払い続ける手数料のことです。投資先選びによっては信託報酬の負担額が大きくなる場合があります。

| 国内債券 | 最高 | 最安 |

|---|---|---|

| 銘柄名 | ダイワ投信倶楽部日本債券インデックス | 三井住友DS・国内債券インデックス年金ファンド |

| 信託報酬 | 0.495% | 0.132% |

| 10年間の負担額 | 11,880円 | 3,168円 |

上表の例のように同じ投資対象であっても銘柄ごとに信託報酬は違いますから、なるべく信託報酬が安い投資信託を選びましょう。

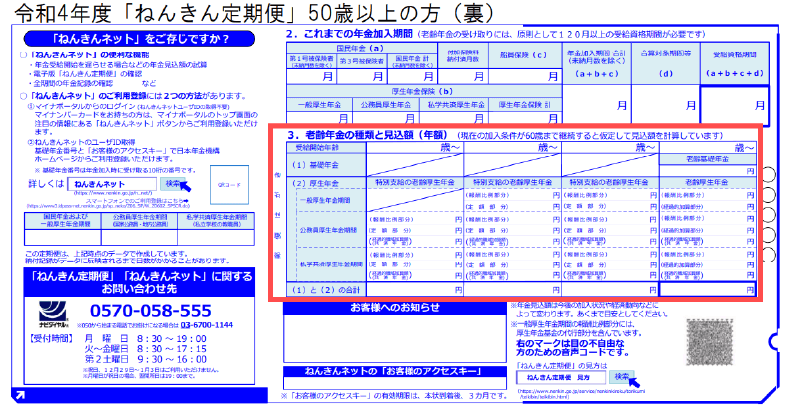

50歳以上になると、毎年の誕生月に日本年金機構から送られてくる「ねんきん定期便」で国からもらえる年金の見込み額をチェックできるようになります。

□サンプル 令和4年度「ねんきん定期便」裏面(赤枠内が受取見込み額)

公的年金などのiDeCo以外でもらえる老後のお金を確認して老後に必要なお金との差を調べれば、iDeCoでどんな商品に投資すべきか判断しやすくなります。

では、老後に必要なお金はどのように調べればいいのでしょうか?老後の生活費は一般的に現在の生活費の7割が目安になると言われています。計算方法は以下の通りです。

(現在の毎月の生活費×0.7)×12×65歳の平均余命*=老後に必要な生活費

このほかに、リフォームや、旅行、趣味といった楽しい時間を過ごすための自己実現費、医療・介護といった費用を足しこむと老後の生活に必要なお金が大まかにつかめます。

老後資金作りを目的とするならば、iDeCo(イデコ)を利用すべきです。掛金額と投資先さえ決めてしまえば毎月自動積立で楽に資産運用ができ、税金の負担が減らせるメリットもあります。

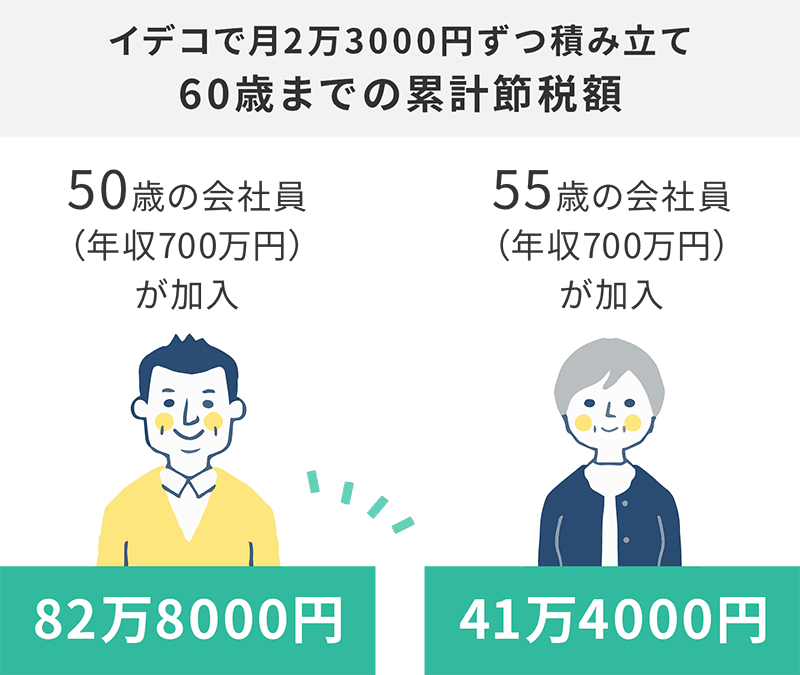

iDeCoでは手数料がかかってしまいますが、掛金が全額所得控除になるので、所得が多いほど所得税と住民税の負担が減るメリットが大きくなります。

| iDeCoを始めた年齢 | 年収 500~600万円の 人の節税額 |

700~800万円の 人の節税額 |

|---|---|---|

| 50歳 | 55万2000円 | 82万8000円 |

| 51歳 | 49万6800円 | 74万5200円 |

| 52歳 | 44万1600円 | 66万2400円 |

| 53歳 | 38万6400円 | 57万9600円 |

| 54歳 | 33万1200円 | 49万6800円 |

| 55歳 | 27万6000円 | 41万4000円 |

| 56歳 | 22万800円 | 33万1200円 |

| 57歳 | 16万5600円 | 24万8400円 |

| 58歳 | 11万400円 | 16万5600円 |

| 59歳 | 5万5200円 | 8万2800円 |

上表を見れば分かる通り、決して少なくない金額を節税できます。また、このシミュレーションの通りに積立をすると下のイラストのとおり、たとえ利益が出なくても50歳で始めれば276万円、55歳でも138万円になりますから、50代でもiDeCoを始める意味は十分にあると言えます。

iDeCo(イデコ)のお金は原則60歳から受取可能ですが、60歳からお金を受け取るには、iDeCoで10年以上積立をする必要があります。

60歳までの積立期間(加入期間)が10年に満たない場合、以下のように受給開始年齢が変わってきます。

| 加入期間等 | 受給開始年齢 |

|---|---|

| 10年以上 | 60歳 |

| 8年以上10年未満 | 61歳 |

| 6年以上8年未満 | 62歳 |

| 38万6400円 | 57万9600円 |

| 4年以上6年未満 | 63歳 |

| 2年以上4年未満 | 64歳 |

| 1年以上2年未満 | 65歳 |

最後にiDeCo(イデコ)では投資信託の信託報酬のほかに、口座開設時や受取時などに手数料が発生することを覚えておきましょう。特に気を付けたいのが「口座管理手数料」です。

口座管理手数料は毎月最低で171円~最大で600円程度かかる、iDeCoの口座を持っている限り支払い続ける手数料です。

iDeCoは掛金が全額所得控除になる、利益に税金がかからないなどの節税効果が高いので手数料の負担が大きなデメリットにはなりませんが、ほとんどふえない預金や保険にのみ積立していると老後資金がどんどん減ってしまう「手数料負け」の恐れもあります。

そのため、50代の方でも一定の割合を投資信託に積立することをおすすめします。リスクが低い債券を中心に資産配分を組みましょう。

50代ですが、iDeCoはやるべき?

老後資金を貯めたいならやるべきです。

50代から資産運用を始めたい人にはNISAもおすすめできますが、iDeCoはNISAと同じように投資で得た利益に税金がかからないだけではありません。毎月の掛金が全額所得控除になり住民税と所得税の負担が減るという、NISAにない魅力があります。

60歳以降もiDeCoで積立できますか?

条件を満たせば、可能です。

2022年5月から、60歳以降も引き続き会社員として働く人や国民年金に任意加入する人は、65歳までiDeCoに加入でき、積立(掛金の拠出)を行えるようになりました。

iDeCo(イデコ)は一人一口座しか持てないため口座選びが重要。でも、多くの金融機関の中からどこを選べばよいか迷いますよね。そこで、分かりやすい基準として、iDeCo専門サイトNo.1の「iDeCoナビ」でよく見られている金融機関と、独自サービスがある注目の金融機関をご紹介します。

SBI証券

楽天証券

松井証券

りそな銀行

\ この記事をシェアしよう /

【2023年版】50代のiDeCoおすすめ銘柄・配分―守りを固めよう

・当サイトの掲載情報は執筆者の見解であり、あくまでも参考情報の提供を目的としたものです。

最終的な投資決定は、各取扱金融機関のサイト・配布物にてご確認いただき、ご自身の判断でなさるようお願い致します。

・当サイトの掲載情報は、信頼できると判断した情報源から入手した資料作成基準日における情報を基に作成しておりますが、当該情報の正確性を保証するものではありません。また、将来的な予想が含まれている場合がありますが、成果を示唆あるいは保証するものではありません。

・当サイトは、掲載情報の利用に関連して発生した一切の損害について何らの責任も負いません。

・当サイトの掲載情報は、各国の著作権法、各種条約およびその他の法律で保護されております。

・当サイトへのリンクは原則として自由ですが、掲載情報を営利目的で使用(複製、改変、アップロード、掲示、送信、頒布、ライセンス、販売、出版等)する事は禁止します。