※このページはプロモーションを含みます

この記事は7分で読めます

公的年金にプラスして給付が受けられる私的年金制度「iDeCo」。2017年1月から公務員もiDeCoに加入できるようになったのをご存知でしょうか? iDeCoは公務員にとっても老後資金を効率よく準備する方法として有効です。

本記事では公務員がiDeCoを始めるメリット・デメリット、さらにiDeCoにおすすめの金融機関もご紹介します。「iDeCoに興味はあるけど、どんな制度なのか分からない」「どの金融機関で口座開設したらいいの?」という公務員の方はぜひ参考にしてみてくださいね。

目次

iDeCoはまとまった老後資金を準備するのに適した積立による年金制度です。iDeCoは公的年金と異なり、積み立てた掛金を自分で選んだ金融商品で運用します。iDeCoの運用商品は元本確保型の「定期預金」や「保険」と価格変動型の「投資信託」です。

元本確保型は元本割れのリスクがありませんが、現在のような低金利時代では資産を大きく増やすのには向いていません。一方、価格変動型は元本割れのリスクはありますが、運用成績次第では資産を大きく増やせる可能性もあります。

公務員は年金や退職金が手厚いといったイメージを持たれている方もいるでしょう。しかし年金制度の改定や退職金額の低下に伴い、公務員が公的年金や退職金で準備できる老後資金は減少傾向にあります。

前述のとおり公務員が準備できる老後資金が減ってきている代表的な理由は以下の2つです。それぞれ詳しく見ていきましょう。

①年金制度の改定

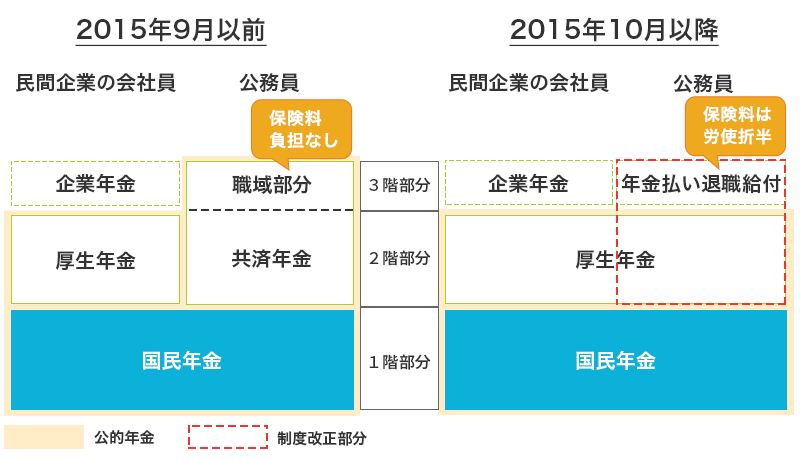

日本の公的年金制度は国民年金からなる基礎年金制度、官公庁や民間企業等に雇われている人が加入する被用者年金制度の2階建て構造です。

かつての公務員の被用者年金制度は「共済年金」というもので、民間企業に勤める会社員等が加入する「厚生年金」と分けられていました。しかし公的年金制度の公平性を保つため、2015年10月から公務員の被用者年金制度も厚生年金に統一されました。

●図1:公務員の年金制度

出典:文部科学省共済組合「被用者年金一元化パンフ」より筆者作成

この年金制度の改正によって共済年金で給付されていた「職域部分」と呼ばれる公的年金(終身年金)の加算がなくなり、代わりに企業年金に相当する「年金払い退職給付」という制度が新設されました。

制度改正前の職域部分は共済年金保険料のみの支払いで職域部分の負担はなかったのですが、年金払い退職給付は労使折半で別途保険料を負担します。

つまり、職域部分が年金払い退職給付に置き換わったことで、生きている限り受け取ることができる終身年金が少なくなってしまったのです(ただし制度改正前に共済年金に加入していた期間分は加入期間に応じた職域部分が支給されます)。

②退職金額の低下

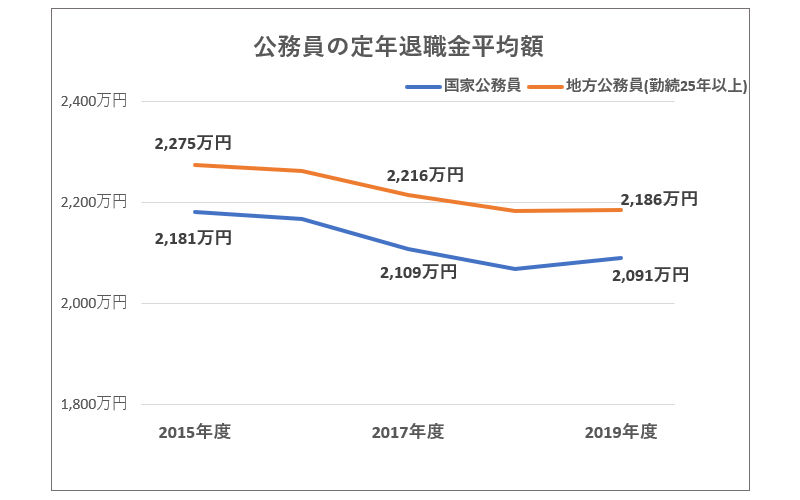

公務員の老後資金については、公的年金だけでなく、退職金額も減少傾向にあります。国家公務員と地方公務員それぞれの定年退職金(平均額)の推移を見ていきましょう。

●図2:公務員の退職金額推移

出典:内閣官房「退職手当の支給状況」、総務省「地方公務員給与の実態」より筆者作成

上表からわかるように、国家公務員と地方公務員の定年退職金はともに2015年度~2019年度の4年間で100万円近くも減少しています。

さらに、地方公務員の定年退職金は2007年度から2019年度の12年間で約500万円も減少しており(2007年度は2682万円、2019年度は2186万円)、長期にわたって徐々に公務員の退職金が減少していることがわかります。

減少してしまった職域部分(終身年金)や退職金を補う手段として、まとまった老後資金を準備できるiDeCoは公務員にとって大きなメリットになるでしょう。

iDeCoは節税効果が高いことも代表的なメリットとして挙げられます。iDeCoでは老後資金の確保を助けるために、3つのタイミングで節税効果を受けられることをご存知でしょうか?

税金の負担が軽くなればその分手取りの収入が増えるので、浮いた金額を老後資金の準備にまわすことができます。

具体的にどのタイミングで、どのような税金の負担が軽くなるのか見ていきましょう。

iDeCoは「積み立て時」「運用期間時」「受け取り時」の3つのタイミングでそれぞれ税制優遇が受けられます。つまり通常支払わなければいけない税金の負担が抑えられるということです。具体的な優遇措置は以下のとおりです。

| 税制優遇のタイミング | 優遇内容 |

|---|---|

| 積立時 | 掛金が全額所得控除の対象となる |

| 運用時 | 運用益が非課税となる |

| 受取時 | 受取金額に対して一定の控除が受けられる |

出典:iDeCo公式サイト「iDeCo(イデコ)のイイコト」より筆者作成

iDeCoはその年に積み立てた掛金の全額が所得控除の対象となります。所得控除とは、所得税や住民税を納める個人の事情を加味して税金の負担を調整する仕組みです。

所得税や住民税(所得割)はその年の所得に応じて課税されるため、所得が高い人ほどiDeCoの積立時の節税効果は高くなります。

運用時にも税制メリットがあります。通常、金融商品の運用で得た利益には20.315%の税金がかかりますが、iDeCoではこの運用益にかかる税金は非課税です。

さらに受取時にもうれしい税制優遇が。iDeCoでは分割で受け取る「年金」またはまとめて受け取る「一時金」と2つを併用する「併給」の3つの受取方法を選択できます。

そして年金として受け取る際には「公的年金等控除」、一時金として受け取る際には「退職所得控除」が受けられます。これらの控除が受けられることにより節税効果が期待できます。

公務員は他の職業と比べて1年間に積み立てられる掛金が少ないデメリットがあります。

iDeCoでは職業や勤務先の企業年金への加入状況などによって下表の通り、掛金の上限額が別々に定められています。

| 国民年金の種類 | 職業・企業年金の加入状況 | 掛金上限額 | |

|---|---|---|---|

| 第1号 被保険者 |

自営業者など | 月額6万8,000円 (年額81万6,000円) |

|

| 第2号 被保険者 |

会社員 | 会社に企業年金がない | 月額2万3,000円 (年額27万6,000円) |

| 企業型確定拠出年金のみ加入している | 月額2万円 (年額24万円) |

||

| 確定給付企業年金と企業型確定拠出年金の両方に加入している | 月額1万2,000円 (年額14万4,000円) |

||

| 確定給付企業年金のみに加入している | |||

| 公務員など | |||

| 第3号 被保険者 |

公務員など | 月額2万3,000円 (年額27万6,000円) |

|

出典:iDeCo公式サイト「iDeCo(イデコ)の仕組み」より筆者作成

ほかの職業と比べて公務員の掛金上限額が少ないのは、他の職業に比べると国の年金制度や退職金など老後資金を準備する手段が比較的に恵まれているためです。

しかし、そんな公務員の方にも朗報が。2024年12月以降は公務員の掛金上限額が実質的に月額2万円(年額24万円)まで引き上げられる予定です。

iDeCoは長期運用を前提とした年金制度です。少額でも若いうちからコツコツ積み立てることでまとまった老後資金を準備できるので、現時点では掛金が少ない公務員でも十分メリットはあると言えるでしょう。

でも本当に、掛金が少ない公務員でもまとまった老後資金を貯められるのでしょうか?

ここでは以下の具体例を用いて、どのくらいの老後資金が準備できるかシミュレーションしてみました。

●表3:シミュレーション結果

| 節税額 (30年間の合計) |

積立時 | 86万9,100円 |

|---|---|---|

| 運用時 | 52万6,921円 |

| 受取金額 (一時金受取) |

合計 | 694万4,556円 |

|---|---|---|

| うち積立元本 | 432万円 | |

| うち運用益 | 262万4,556円 |

積立時・運用時の節税額は30年間で合計約140万円です。「節税できる=手元に残るお金が増える」ので、それだけ老後資金の準備にお金を回しやすくなるでしょう。

さらに毎月1万2000円の掛金でも30年間コツコツ積み立てることで、約694万円の老後資金を準備できる結果となりました。30年間で積み立てた元本は432万円なので、3%の利回りで約262万円を資産運用で増やせたということです。

なお今回のケースでは1500万円までが退職所得控除として適用されるため受取額の全額が非課税となります。

高い利回りを狙わなくても長期間積み立てて資産運用することで、しっかりと老後資金を貯められ、さらに大きな利益が得られることを実感できたのではないでしょうか。老後資金を効率的に貯めるには、少額でも早いうちから始めるのが大切です。

今回の結果はあくまで簡易的なシミュレーションなので、実際の節税額や運用益はこのとおりの金額にならないこともあります。しかしiDeCoで準備できる老後資金の金額を大まかに知る目安にはなるはずです。

iDeCoを始めるためには金融機関で専用の口座を開設する必要があります。iDeCoの口座か開設できる金融機関は多数あるため、「どの金融機関を選べばいいの?」と迷う方もいるでしょう。ここでは3つのiDeCoおすすめ金融機関をご紹介します。

今回おすすめする金融機関を選んだポイントは以下の2点です。

条件①

「口座管理手数料が最安であること」

条件②

「取扱商品数が豊富であること」

iDeCoの金融機関選びでは、口座管理手数料の安いところを選びましょう。口座管理手数料は運用期間中に毎月かかる手数料のことで、金融機関ごとに金額設定が異なります。

口座管理手数料が安ければ安いほど運用期間中のコストが抑えられるため、iDeCoでの長期運用に向いています。運用管理手数料が安いからと言って運用成績には影響しないのでご安心ください。

また、取扱商品数が豊富な金融機関を選ぶことも大切です。iDeCoでは運用する金融商品のラインアップも金融機関ごとに異なります。自分で納得した商品を選ぶ必要があるため、数多く商品を取りそろえているところでiDeCoを始めた方が選択肢も広がるでしょう。

では3つのおすすめ金融機関の手数料や商品数を始め、おすすめの商品(投資信託)などの魅力を伝えるので、iDeCoの金融機関を選ぶ際の参考にしてみてくださいね。

ネット証券大手のSBI証券はiDeCoでも人気の金融機関です。2022年9月時点でiDeCoの口座開設数は69万口座に到達しています(SBI証券調べ)。

SBI証券の口座管理手数料は業界最安水準の月額171円。SBI証券では、口座管理手数料のなかに含まれる運営管理手数料が年金資産残高にかかわらず無料とお得です。

さらにiDeCoの取扱商品数は38本と豊富なので、ニーズに合った商品を選べます。どの商品を選んだらよいか分からない方には、iDeCo専用のロボアドバイザー「SBI-iDeCoロボ」がおすすめ。投資経験や資産運用へのこだわりポイントに基づいて、ニーズに合った商品を提案してくれます。

本商品は30か国以上の株式と10か国以上の債券を投資対象とした投資信託(ファンド)に投資する「ファンドオブファンズ」です。

ファンドオブファンズは複数の投資信託に投資することで、通常の投資信託より投資対象や運用会社が分散されるため、リスクを抑える効果が期待できます。

運用期間中毎日、信託財産(保有資産残高)から差し引かれる信託報酬(税込)は年率0.58%程度(実質)です。ファンドオブファンズの信託報酬は通常の投資信託より高くなりがちですが、本商品は低コスト運用で知られる米バンガードのファンドに投資しているため、ファンドオブファンズのなかでも安い信託報酬で運用できます。

リスクを抑えながら効率よく運用したい方におすすめの商品です。

創業100年の実績を持つ松井証券のiDeCoも口座管理手数料の安さが魅力の金融機関。月額171円の口座管理手数料は業界最安水準、誰でも無条件で運営管理手数料が無料です。

そして何と言ってもiDeCoの取扱商品数は業界最多水準の40本!多くの選択肢から自分に合った商品を選びたい方にピッタリですよ。会員サイトは見やすいオリジナル画面で運用状況が確認しやすいのも魅力です。

本商品は「国内株式」「先進国株式」「新興国株式」「国内債券」「先進国債券」「新興国債券」「国内リート」「先進国リート」にそれぞれ12.5%ずつ均等に投資する「バランス型」の投資信託。1つの商品で国内外の株式や債券に幅広く分散投資する効果が得られます。

また運用期間中に変動した資産配分割合を元に戻す「リバランス」という作業を運用会社が定期的におこなってくれます。信託報酬(税込)も年率0.143%程度と安いため、低コストで手間なく分散投資をしたい方におすすめです。

楽天グループの証券会社である楽天証券も口座管理手数料が業界最安水準171円とお得な金融機関です。32本の豊富な商品ラインアップのなかから運用商品を選べます。

楽天会員であれば口座開設時に氏名や住所などの登録内容が引き継げるため、申し込み時に手間が省けて便利。

さらに無料のセミナー動画が見られるため、iDeCoの基礎知識を自宅で気軽に学びたい初心者にもおすすめです。公式サイトからダウンロードできるiDeCoのガイドブックも図解がわかりやすくて効率よく学べますよ。

全世界の株式動向を表す「FTSEグローバル・オールキャップ・インデックス」という指数に連動することを目指す投資信託です。この指標は約7400銘柄の株式で構成されているため、この商品1つで全世界の株式に幅広く投資することができます。

さらに信託報酬(税込)は年率0.199%程度(実質)と安いので、コストを抑えながら全世界の株式に投資したい方におすすめです。

年金制度の改定や退職金額の減少など、公務員の老後資金をとりまく状況が変わってきた近年。公務員でも自ら資産運用を始める大切さをご理解いただけたでしょうか?

iDeCoは長期の積立運用を目的とした、節税効果の高い年金制度です。資産運用は少額でも早いうちから始めることが成功の鍵です。2024年度から公務員のiDeCoの掛金上限額が引き上げられることで、公務員の方がiDeCoで受けられる恩恵はさらに増えるでしょう。

本記事を読んで「iDeCoを始めてみよう!」と思った公務員の方、思い立ったが吉日です。口座管理手数料が安くて商品ラインナップが豊富な金融機関でiDeCoの口座を開設してみませんか?

iDeCoおすすめ金融機関について、くわしくはこちらをチェック!

「職場iDeCo」ですすめられた金融機関でしかiDeCoを始められないのでしょうか?

お好きな金融機関でiDeCoを始められます。

公務員の方の場合、職場にてiDeCoへの加入をすすめられる場合がありますが、必ずしもすすめられた金融機関で始める必要はありません。お好きな金融機関でiDeCoを始められます。

iDeCoを始める場合、職場への報告は必要ですか?

必要です。

公務員の方は口座開設の申込み時に、ご自身の勤務先に資格の有無の確認するための書類(事業主の証明書)を記入してもらうためです。

iDeCo(イデコ)は一人一口座しか持てないため口座選びが重要。でも、多くの金融機関の中からどこを選べばよいか迷いますよね。そこで、分かりやすい基準として、iDeCo専門サイトNo.1の「iDeCoナビ」でよく見られている金融機関と、独自サービスがある注目の金融機関をご紹介します。

SBI証券

楽天証券

松井証券

りそな銀行

\ この記事をシェアしよう /

公務員はiDeCo(イデコ)に入れる!デメリットは?始めた方が良い?

・当サイトの掲載情報は執筆者の見解であり、あくまでも参考情報の提供を目的としたものです。

最終的な投資決定は、各取扱金融機関のサイト・配布物にてご確認いただき、ご自身の判断でなさるようお願い致します。

・当サイトの掲載情報は、信頼できると判断した情報源から入手した資料作成基準日における情報を基に作成しておりますが、当該情報の正確性を保証するものではありません。また、将来的な予想が含まれている場合がありますが、成果を示唆あるいは保証するものではありません。

・当サイトは、掲載情報の利用に関連して発生した一切の損害について何らの責任も負いません。

・当サイトの掲載情報は、各国の著作権法、各種条約およびその他の法律で保護されております。

・当サイトへのリンクは原則として自由ですが、掲載情報を営利目的で使用(複製、改変、アップロード、掲示、送信、頒布、ライセンス、販売、出版等)する事は禁止します。