※このページはプロモーションを含みます

この記事は4分で読めます

将来を考えて資産形成をするなら、慣れ親しんだ会社を通じて行いたいと考えている人もいるのではないでしょうか。保険会社のイメージが強い日本生命ですが、実はiDeCo(個人型確定拠出年金、イデコ)も取り扱っています。日本生命でiDeCoを始めるべきかどうか悩んでいる人もいることでしょう。

そのような悩みを抱いている人に、この記事では日本生命のiDeCoの評判やおすすめポイント、手数料や商品ラインアップについて他社比較などを交えて紹介します。

目次

日本生命のiDeCoに関する評判は、どのようになっているのでしょうか?

WebやSNSでささやかれている評判を紹介していきます。

日本生命は知っている会社なので安心感がある。

国内最大級の投資機関で運用力に期待できる。

商品ラインアップがそこそこ充実している。

サポートセンターがあるので、分からないことを教えてもらえる。

良い評判では、企業の規模を安心する声や運用機関としての運用力を評価する声がありました。

商品の運用手数料が高め。

魅力的な商品が少ない。

加入者向けの付加サービス等もあるが、魅力が感じられない。

一方の悪い評判では、手数料が高いと言う声が聞かれたほか、商品のラインアップに不満を抱いている声がありました。

どの会社にも良い評判と悪い評判の両方があります。日本生命でiDeCoを始めたいと考えているなら、両方に耳を傾ける必要がありそうです。続いて日本生命のiDeCoの特徴を見ていきましょう。

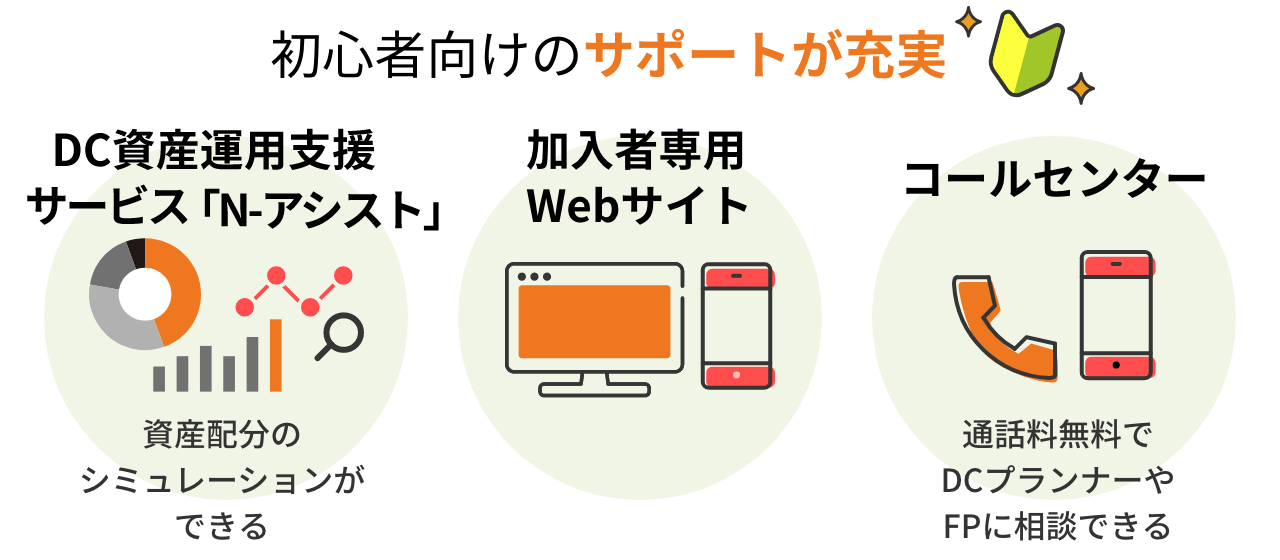

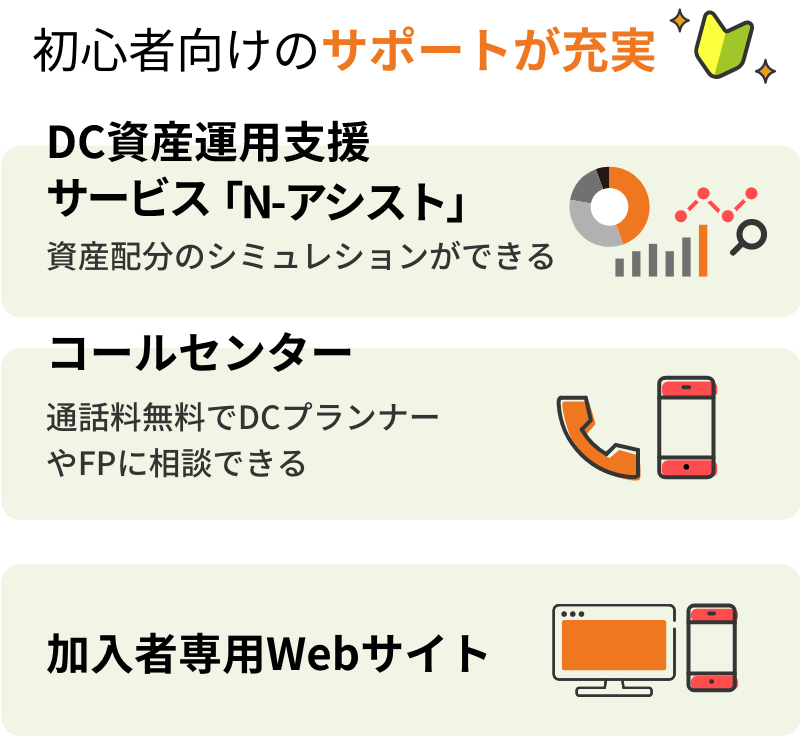

良い評判にもあったように、日本生命iDeCoのおすすめポイントに初心者向けのサポートがあります。専用Webサイトのほか、コールセンターも完備されています。詳しく見ていきましょう。

日本生命のiDeCoでは8つの質問に答えるだけでリスク許容度や最適な商品の資産配分のシミュレーションができる「N-アシスト」が利用できます。

リスク許容度とは、投資等を行うときに許容できるリスクの度合いのことです。年齢のほか、今までの投資経験や知識、収入や保有資産額などによって異なります。

リスク許容度は自分では判断しにくいものですが、N-アシストを利用すれば手軽に知ることができるので商品選びにも役立ちます。プロの視点を活かした資産配分のシミュレーションも備えたN-アシストはスマホでも無料で利用が可能です。

併せて、日本生命のiDeCoはコールセンターや加入者向けのWebサイトが外部機関から高い評価を受けている点も見逃せません。

コールセンターでは通話料無料で海外からもOK。手続きや相談がワンストップでできます。DCプランナーやファイナンシャルプランナーといった資格保有者等に相談できます。

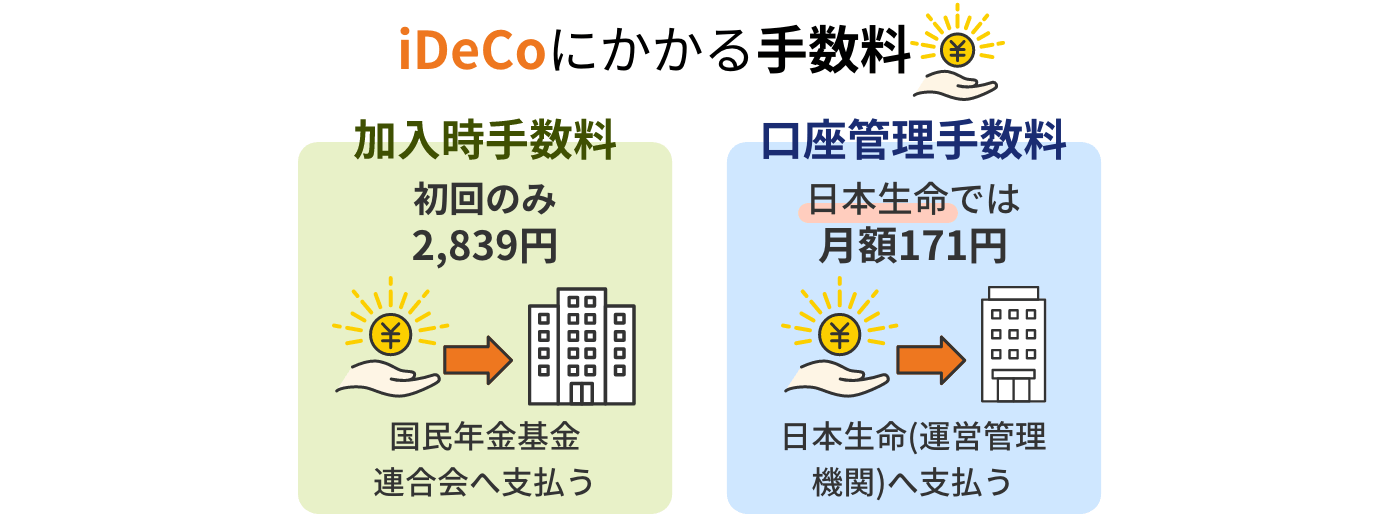

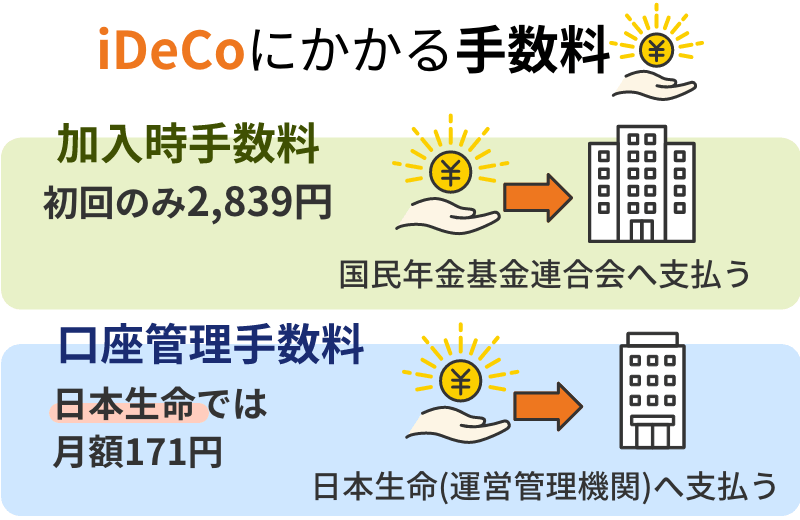

iDeCo口座では、加入時手数料(初回のみ)と口座管理手数料がかかります。

加入時手数料は、文字どおり初回の加入時のみに発生する手数料で、国民年金基金連合会に支払われます。

一方、加入期間中にかかる手数料が口座管理手数料です。口座管理手数料は各運営管理機関(金融機関)によって違い、日本生命では2023年10月から金額を引き下げ、月額171円となっています。

月額171円は手数料最安水準の金融機関であり、SBI証券や楽天証券などと肩を並ベます。

日本生命で取り扱うiDeCoの商品ラインアップはどのようになっているのでしょうか。

元本確保型商品と投資信託に分けて紹介します。

| 商品名 | 種類 |

|---|---|

| ニッセイ利率保証年金 (10年保証プラス/日々設定) 日本生命 |

保険 |

日本生命のiDeCoでは保険を選べます。金融機関によっては保険の取扱がないところもあるため、iDeCoの商品で保険を選びたい方は日本生命を検討してみるのも一案です。

ただし、定期預金はありません。定期預金を選びたい方はSBI証券、楽天証券など他の金融機関を探してみましょう。

| ファンド名 運用会社 |

信託報酬 (税込) |

|---|---|

| DCニッセイワールドセレクトファンド「安定型」

運用会社:ニッセイアセットマネジメント |

0.154% |

| DCニッセイワールドセレクトファンド「債券重視型」

運用会社:ニッセイアセットマネジメント |

0.154% |

| DCニッセイワールドセレクトファンド「標準型」

運用会社:ニッセイアセットマネジメント |

0.154% |

| DCニッセイワールドセレクトファンド「株式重視型」

運用会社:ニッセイアセットマネジメント |

0.154% |

| DCニッセイターゲットデートファンド2030

運用会社:ニッセイアセットマネジメント |

0.154%~0.242% |

| DCニッセイターゲットデートファンド2035

運用会社:ニッセイアセットマネジメント |

0.154%~0.242% |

| DCニッセイターゲットデートファンド2040

運用会社:ニッセイアセットマネジメント |

0.154%~0.242% |

| DCニッセイターゲットデートファンド2045

運用会社:ニッセイアセットマネジメント |

0.154%~0.242% |

| DCニッセイターゲットデートファンド2050

運用会社:ニッセイアセットマネジメント |

0.154%~0.242% |

| DCニッセイターゲットデートファンド2055

運用会社:ニッセイアセットマネジメント |

0.154%~0.242% |

| DCニッセイターゲットデートファンド2060

運用会社:ニッセイアセットマネジメント |

0.154%~0.242% |

| DCニッセイターゲットデートファンド2065

運用会社:ニッセイアセットマネジメント |

0.154%~0.242% |

| DCニッセイ日本債券インデックス

運用会社:ニッセイアセットマネジメント |

0.132% |

| DCニッセイ外国債券インデックス

運用会社:ニッセイアセットマネジメント |

0.154% |

| DCニッセイ国内株式インデックス

運用会社:ニッセイアセットマネジメント |

0.143% |

| DCニッセイ外国株式インデックス

運用会社:ニッセイアセットマネジメント |

0.09889% |

| 大和住銀DC日本バリュー株ファンド「DC黒潮」

運用会社:三井住友DSアセットマネジメント |

1.672% |

| 年金積立 Jグロース「DC Jグロース」

運用会社:日興アセットマネジメント |

0.902% |

| ひふみ年金

運用会社:レオス・キャピタルワークス |

0.836% |

| DCニッセイ日本株式ESG資産形成ファンド

運用会社:ニッセイアセットマネジメント |

0.836% |

| 大和住銀DC海外株式アクティブファンド

運用会社:三井住友DSアセットマネジメント |

1.782% |

| キャピタル世界株式ファンド(DC年金つみたて専用)

運用会社:キャピタル・インターナショナル |

1.085%程度 |

| DCニッセイグローバルESGフォーカスファンド

運用会社:ニッセイアセットマネジメント |

1.012% |

| ■REIT インデックス型 | |

| DCニッセイJ-REITインデックスファンドB

運用会社:ニッセイアセットマネジメント |

0.187% |

| DCニッセイ先進国リートインデックス

運用会社:ニッセイアセットマネジメント |

0.297% |

日本生命のiDeCoの投資信託は25本がラインアップされています。特徴を詳しく見ていきましょう。

日本生命のiDeCoではバランス型の投資信託のラインアップが充実しており、25商品中12商品がバランス型ファンドです。

バランス型ファンドとは、株式や公社債といった複数の資産を投資対象とする投資信託のことです。値動きが異なる複数の資産を組み合わせて運用するため、リスクを相殺する効果があります。価格変動リスクは低くなりますが、分散投資効果が期待できます。

日本生命で取り扱うバランスファンドは大きくライフサイクル型、ターゲットデート型です。

ライフサイクル型は株式と債券の組み合わせ比率が異なる3タイプから、運用期間や運用プランに合わせて自由に選ぶことができるファンドです。

ターゲットデート型は運用会社が設定した目標や期日に向けて株式などのリスク資産の比率が徐々に減少するように運用するファンドです。

日本生命のiDeCoの投資信託の中には信託報酬が低水準のファンドもあります。最安水準である年率0.09%台は1本、0.1~0.2%台は17本もあります。

特に「DCニッセイ日本債券インデックス」「DCニッセイ外国債券インデックス」はそれぞれ同じカテゴリー内で比較すると最安水準の信託報酬となっています。

一方で、日本生命のiDeCoでは外国株式インデックスファンドの取扱は1本のみとなっています。SBI証券や楽天証券などと比べると少ない印象であり、eMAXIS Slimシリーズなどの人気商品は取り扱っていません。

SBI証券、楽天証券、松井証券などのiDeCoと比較すると、日本生命のiDeCoは取扱商品数が少ないと言わざるを得ません。具体的に見てみましょう。

| 順位※1 | 金融機関名 | 口座管理 手数料 |

投資信託 | 預金・保険 | |

|---|---|---|---|---|---|

| インデックス | アクティブ | ||||

|

SBI証券 | 171円 | 21 | 13 | 1 |

|

楽天証券 | 171円 | 15 | 14 | 1 |

|

松井証券 | 171円 | 28 | 2 | 1 |

| 4 | マネックス証券 | 171円 | 17 | 9 | 1 |

| 5 | 三井住友銀行 (みらいプロジェクト) |

171円 | 13 | 11 | 0 |

| 参考 | 日本生命 | 171円 | 11 | 7 | 1 |

上表の各社は、いずれもiDeCoの口座管理手数料が月額171円です。

なお各社とも元本保証の預金・保険はいずれも預金のみ1本ですが、日本生命は保険のみ1本のラインアップです。

日本生命はiDeCoのバランスファンドの取扱が充実していますが、バランスファンドに関しては実は松井証券も同数です。

これらを踏まえると、特別なこだわりがなければあえて日本生命のiDeCoを選ぶメリットはなさそうです。別の金融機関で口座開設するのがおすすめと言えるでしょう。

下記のおすすめの金融機関ランキングなども参考に、ご自身に合いそうな金融機関はどこかを確認してみて下さい。

合わせてこちらもチェック!

iDeCoのメリット・デメリットは?

メリットは税制優遇、デメリットは引き出し制限

iDeCoを利用すると、掛金が全額所得控除の対象となるため節税効果が高くなります。さらに運用益が非課税となり、資金を受け取る時にも税制優遇が受けられることが大きなメリットです。一方のデメリットは、原則として60歳まで引き出せないこと。iDeCoを始めるなら毎月いくら積み立てるのかなども慎重に判断しましょう。

iDeCoの金融機関は変更できる?

iDeCoの金融機関を変更することは可能

iDeCoの金融機関を変更することは可能ですが、幾つかのデメリットがあります。手数料がかかること、商品の移管ができないため売却と再買付が必要なこと。さらに手続きに時間がかかるため1〜2カ月間は新規の取引ができなくなるなどです。そのため変更には注意が必要です。

iDeCo(イデコ)は一人一口座しか持てないため口座選びが重要。でも、多くの金融機関の中からどこを選べばよいか迷いますよね。そこで、分かりやすい基準として、iDeCo専門サイトNo.1の「iDeCoナビ」でよく見られている金融機関と、独自サービスがある注目の金融機関をご紹介します。

SBI証券

楽天証券

松井証券

りそな銀行

\ この記事をシェアしよう /

【2023年最新】日本生命のiDeCo(イデコ)、評判・おすすめポイントは?

・当サイトの掲載情報は執筆者の見解であり、あくまでも参考情報の提供を目的としたものです。

最終的な投資決定は、各取扱金融機関のサイト・配布物にてご確認いただき、ご自身の判断でなさるようお願い致します。

・当サイトの掲載情報は、信頼できると判断した情報源から入手した資料作成基準日における情報を基に作成しておりますが、当該情報の正確性を保証するものではありません。また、将来的な予想が含まれている場合がありますが、成果を示唆あるいは保証するものではありません。

・当サイトは、掲載情報の利用に関連して発生した一切の損害について何らの責任も負いません。

・当サイトの掲載情報は、各国の著作権法、各種条約およびその他の法律で保護されております。

・当サイトへのリンクは原則として自由ですが、掲載情報を営利目的で使用(複製、改変、アップロード、掲示、送信、頒布、ライセンス、販売、出版等)する事は禁止します。